Друга хвиля. FAQ для нових е-декларантів: що і як декларувати?

З 1 січня 2017 року стартував другий етап є-декларування. Тепер е-декларації подаватимуть також усі публічні службовці України – а це близько 700-800 тисяч громадян.

Продовження. Початок "Друга хвиля. Чи є ви е-декларантом?" читайте тут

До другої хвилі потрапляють службові і посадові особи, які працюють в органах влади та місцевого самоврядування, у державних та комунальних установах, закладах і організаціях, у тому числі частина освітян і лікарів.

Минулого разу ми визначили, хто саме потрапляє під обов'язкове е-декларування з 2017 року, хто подаватиметься вже вдруге, а також у які терміни треба звітувати про зміну майнового стану.

У сьогоднішньому матеріалі ми зібрали базову інформацію, яка допоможе правильно заповнити е-декларацію, і розібратись, що, коли і як треба декларувати, а також розповімо про відповідальність за порушення вимог фінансового контролю.

Як подати декларацію

Перше питання, яке має вирішити декларант, – це отримання електронного цифрового підпису (ЕЦП), без якого неможливо зареєструватися в системі й подати декларацію.

Декларації заповнюються і подаються на сайті Національного агентства з питань запобігання корупції після авторизації з використанням ЕЦП.

Читайте такожУ кожного декларанта є власний електронний кабінет у системі, де він може створювати чернетки декларацій, зберігати в них дані й повертатися до них у зручний момент для завершення заповнення.

Декларанти повинні самостійно отримати ЕЦП шляхом звернення до відповідного акредитованого центру сертифікації ключів. Додаткову інформацію можна отримати на сторінці Центрального засвідчувального органу Міністерства юстиції України.

Можна також звернутися до службової особи, яка відповідає за інформаційне забезпечення в органі, де працює декларант, для отримання роз'яснення щодо видачі ЕЦП.

ЩО І ЯК ТРЕБА ДЕКЛАРУВАТИ

Нагадаємо інформацію, яка вже добре відома декларантам першої хвилі.

Декларація складається з 16 розділів і її зміст описаний у статті 46 Закону про запобігання корупції, а точна форма декларації визначена рішенням НАЗК.

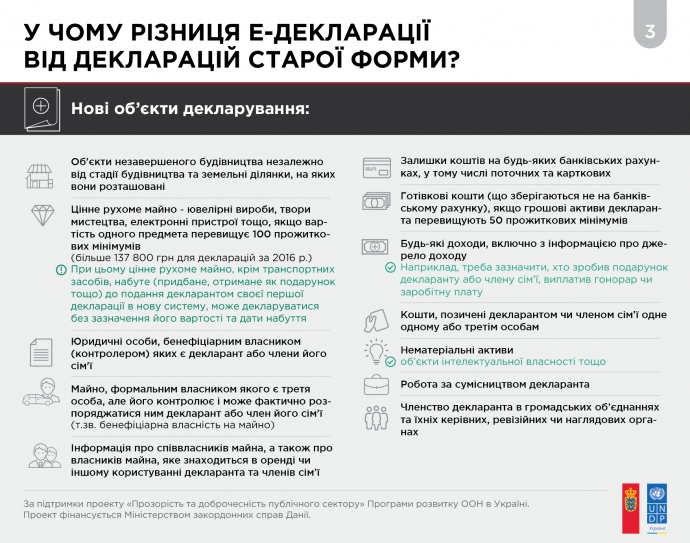

Нові об'єкти декларування, які були відсутні у декларації за старою формою:

– об'єкти незавершеного будівництва незалежно від стадії будівництва та земельні ділянки, на яких вони розташовані;

– цінне рухоме майно – ювелірні вироби, твори мистецтва, електронні пристрої тощо, якщо вартість одного предмета перевищує 100 прожиткових мінімумів (див. нижче таблицю).

При цьому цінне рухоме майно, крім транспортних засобів, набуте (придбане, отримане як подарунок тощо) до подання декларантом своєї першої декларації в нову систему, може декларуватися без зазначення його вартості та дати набуття;

– юридичні особи, бенефіціарним власником (контролером) яких є декларант або члени його сім'ї;

– майно, формальним власником якого є третя особа, але його контролює і може фактично розпоряджатися ним декларант або член його сім'ї – так звана бенефіціарна власність на майно;

– інформація про співвласників майна, а також про власників майна, яке знаходиться в оренді чи іншому користуванні декларанта та членів сім'ї;

– залишки коштів на будь-яких банківських рахунках, у тому числі поточних та карткових;

– готівкові кошти (що зберігаються не на банківському рахунку), якщо грошові активи декларанта перевищують 50 прожиткових мінімумів;

– будь-які доходи, включно з інформацією про джерело доходу – наприклад, треба зазначити, хто зробив подарунок декларанту або члену сім'ї, виплатив гонорар чи заробітну плату;

– кошти, позичені декларантом чи членом сім'ї одне одному або третім особам;

– нематеріальні активи – об'єкти інтелектуальної власності тощо;

– робота за сумісництвом декларанта;

– членство декларанта в громадських об'єднаннях та їхніх керівних, ревізійних чи наглядових органах.

При заповненні декларації слід пам'ятати про встановлені законом пороги декларування, тобто про мінімальний розмір (вартість) майна, після перевищення якого про об'єкт необхідно зазначити в електронній декларації.

При цьому з 1 січня 2017 року при визначенні порогів використовується не мінімальна заробітна плата, як раніше – а розмір прожиткового мінімуму, встановленого для працездатних осіб на 1 січня звітного року.

Наприклад, для щорічних декларацій, які повинні бути подані до 1 квітня 2017 року, розмір прожиткового мінімуму береться станом на 1 січня 2016 року і становить 1378 гривень (див. нижче інформацію щодо відповідних порогів).

Хоча згідно із законом про Держбюджет на 2017 рік, розмір прожиткового мінімуму з 1 січня 2017 року збільшується до 1600 гривень, цей збільшений розмір буде застосовуватися лише для декларацій, які охоплюють 2017 рік – наприклад, для декларацій перед звільненням, які подаються в 2017 році, якщо перед тим була подана щорічна декларація за 2016 рік).

Водночас для повідомлень про суттєві зміни в майновому стані застосовується розмір прожиткового мінімуму, що діє на 1 січня року, у якому було отримано дохід або придбано майно – тобто 1600 гривень після 1 січня 2017 року.

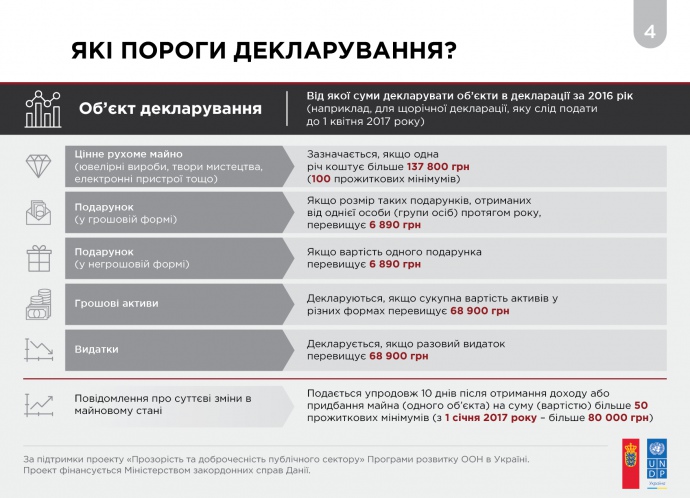

ПОРОГИ ДЕКЛАРУВАННЯ РІЗНИХ ОБ'ЄКТІВ

|

Об'єкт декларування |

Пороги для декларацій, що охоплюють 2016 рік |

|

Цінне рухоме майно (ювелірні вироби, твори мистецтва, електронні пристрої тощо) |

Зазначається, якщо одна річ коштує більше 137.800 грн (100 прожиткових мінімумів) |

|

Подарунок (у грошовій формі) |

Якщо розмір таких подарунків, отриманих від однієї особи (групи осіб) протягом року, перевищує 6.890 грн |

|

Подарунок (у негрошовій формі) |

Якщо вартість одного подарунка перевищує 6.890 грн |

|

Грошові активи |

Декларуються, якщо сукупна вартість активів у різних формах перевищує 68.900 грн |

|

Видатки |

Декларується, якщо разовий видаток перевищує 68.900 грн |

|

Повідомлення про суттєві зміни в майновому стані |

Подається упродовж 10 днів після отримання доходу або придбання майна (одного об'єкта) на суму (вартістю) більше 50 прожиткових мінімумів (з 1 січня 2017 року – більше 80.000 грн) |

Декларантам варто також ознайомитися з детальним роз'ясненням НАЗК щодо заповнення різних розділів декларації.

ЯКА ІНФОРМАЦІЯ В ДЕКЛАРАЦІЇ Є КОНФІДЕНЦІЙНОЮ?

Закон про запобігання корупції передбачає прозорість та відкритість більшість даних для громади завдяки відкритому доступу до них через інтернет.

Це важлива умова ефективності заходів фінансового контролю – публічність інформації про майно, доходи і витрати декларанта ускладнює незаконне збагачення службовців і допомагає виявляти конфлікти інтересів.

Декларація містить персональні дані декларанта і членів його сім'ї. Тому на відкритому веб-сайті одразу після її подання публікується копія декларації, яка не містить деякі персональні дані, що їх Закон визначив як конфіденційні, а саме:

– податковий номер,

– серія та номер паспорта,

– місце проживання,

– дата народження,

– повна адреса місця знаходження нерухомості декларанта або членів його сім'ї (оприлюднюється лише назва області, району та населеного пункту, де така нерухомість знаходиться).

Обмеження доступу до цієї інформації важливе для захисту приватності й забезпечення безпеки особи.

Повна інформація з декларації доступна лише уповноваженим працівникам НАЗК та правоохоронних органів.

Слід відзначити, що після першої хвилі декларування з'ясувалося, що електронна система на цей момент не в усьому відповідає закону в частині оприлюднення інформації.

Так, на жаль, на публічному веб-сайті обмежено доступ до інформації про юридичні особи, які згадуються в декларації (наприклад, до їхнього коду ЄДРПОУ), що суперечить Закону і повинно бути виправлене.

КОГО ВВАЖАЮТЬ ЧЛЕНОМ СІМ'Ї ДЕКЛАРАНТА?

Закон визначає, що членом сім'ї суб'єкта декларування є дружина або чоловік, навіть за умови їхнього фактичного окремого проживання.

Членом сім'ї також є будь-яка інша особа, якщо одночасно наявні такі три ознаки: спільне проживання з декларантом, ведення спільного господарства, а також взаємні права та обов'язки, які мають характер сімейних. Це визначення виключає, наприклад, спільну оренду нерухомості за відсутності сімейних відносин.

Членом сім'ї може бути як родич декларанта – наприклад, дитина чи батьки – так і співмешканець.

Таким чином, інформація про родичів декларанта (навіть близьких), які проживають окремо від нього – у декларації не зазначається, оскільки їх не вважають за Законом членами сім'ї. Так само для того, щоб особу вважали членом сім'ї, недостатньо спільної реєстрації місця проживання за однією адресою – визначальним знову є наявність зазначених вище ознак.

У законі не визначено, скільки повинно тривати спільне проживання.

За роз'ясненням НАЗК, йдеться про останній день звітного періоду. Наприклад, якщо всі три ознаки наявні станом на 31 грудня – потрібно декларувати таку особу як члена сім'ї у щорічній декларації.

ЧИ МОЖЕ ЧЛЕН СІМ'Ї НЕ ДАТИ ІНФОРМАЦІЮ ПРО СЕБЕ?

Закон дозволяє членам сім'ї відмовляти в наданні інформації. Адже подання декларації – це обов'язок декларанта, і лише він несе відповідальність за неподання даних чи подання недостовірних даних.

Суб'єкт декларування може знати про наявність певного об'єкта декларування, наприклад, нерухомості у члена сім'ї, але не знати деталей і запитати про них у члена сім'ї. Останній може відмовитися надавати таку інформацію.

Тоді декларант повинен зазначити в декларації всю відому йому інформацію про такий об'єкт, а щодо решти зробити помітку "Член сім'ї відмовився надати інформацію".

При цьому якщо декларант знав ці дані, але не зазначив в декларації, і це буде встановлено, то можливе притягнення декларанта до відповідальності за подання завідомо недостовірних відомостей.

Слід також пам'ятати, що за законом, якщо хоча б одне поле в декларації позначено як "член сім'ї відмовився надавати інформацію", така декларація повинна пройти повну перевірку, під час якої НАЗК перевірить усі дані – як про суб'єкта декларування, так і про члена сім'ї.

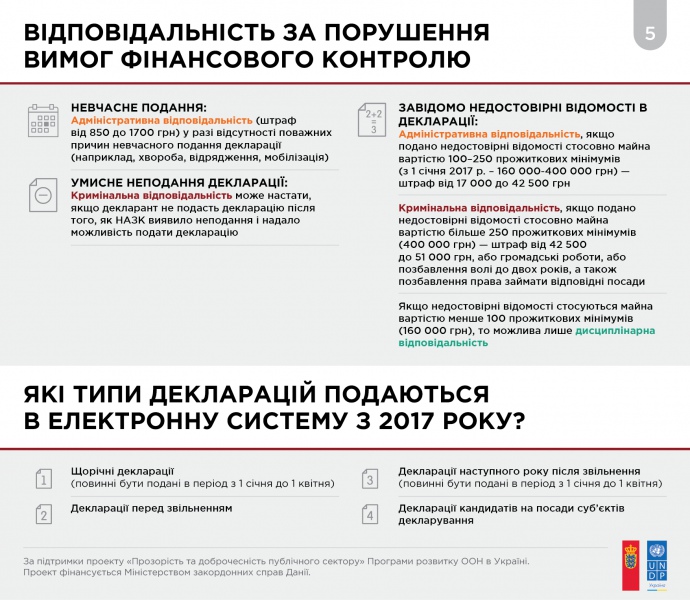

ВІДПОВІДАЛЬНІСТЬ ЗА ПОРУШЕННЯ ВИМОГ ФІНАНСОВОГО КОНТРОЛЮ

1. Невчасне подання:

адміністративна відповідальність (штраф від 850 до 1700 гривень) у разі відсутності поважних причин невчасного подання декларації – наприклад, хвороба, відрядження, мобілізація.

2 Умисне неподання декларації:

кримінальна відповідальність може настати, якщо декларант не подасть декларацію після того, як НАЗК виявило неподання і надало можливість подати декларацію.

3. Завідомо недостовірні відомості в декларації:

– адміністративна відповідальність, якщо подано недостовірні відомості стосовно майна вартістю 100-250 прожиткових мінімумів (з 1 січня 2017 року – 160-400 тисяч гривень) – штраф від 17 до 42,5 тисяч гривень;

– кримінальна відповідальність, якщо подано недостовірні відомості стосовно майна вартістю більше 250 прожиткових мінімумів (400 тисяч гривень) – штраф від 42,5 до 51 тисяч гривень, або громадські роботи, або позбавлення волі до двох років, а також позбавлення права займати відповідні посади.

Якщо недостовірні відомості стосуються майна вартістю менше 100 прожиткових мінімумів (160 тисяч гривень), то можлива лише дисциплінарна відповідальність.

Відповідальність за зазначення в декларації недостовірних відомостей настає лише за умисне подання недостовірних відомостей. Тобто описки і ненавмисні помилки каратися не будуть.

У декларанта є право подати виправлену декларацію один раз упродовж 7 календарних днів після подання відповідної декларації.

Після цього строку декларант теж може внести виправлення – але лише після повідомлення про це НАЗК і отримання відповідного дозволу.

При цьому подання виправленої декларації не звільняє від відповідальності за завідомо недостовірні відомості.

Дмитро Котляр, експерт Проекту "Прозорість та доброчесність публічного сектору" Програми розвитку ООН в Україні, за підтримки Міністерства закордонних справ Данії, спеціально для УП